1.「フィボナッチ」とは?

2.「フィボナッチ」の使い方は?

3.FXで「フィボナッチ」を活用して勝つには?

今回は最も美しく実用的なFXテクニカル分析である「フィボナッチ」について取り上げます。

「フィボナッチ」という言葉を耳にしたことがある方も多いかと思いますが、どのようにテクニカル分析として使うのか?

そして実際のトレードでどのように活用して勝つのかをご説明させていただきます。

1.「フィボナッチ」とは?

「フィボナッチ」とは、イタリアの数学者であるレオナルド・フィボナッチ氏が研究した「フィボナッチ数列」を意味しています。

フィボナッチ数列は自然界の現象に数多く見られる数字の関係性として認識されており、絵画や建築などの世界でよく耳にする「黄金比」もフィボナッチと親密な関わりがあります。

もう少しかみ砕いてご説明いたします。

「フィボナッチ数列」とは

フィボナッチ数とは2つの初期条件を持つ漸化式であり、一般的には次のように紹介されています。

○ F1=1(初期条件2)

○ Fn+2=Fn+Fn+1(n≧0)

Fnは「n番目」のフィボナッチの数列となります。

数列を列記すると次のようになります。

実は数列には規則性があります。お分かりでしょうか?

最初の「0」と「1」を除き、それ以降のどの項も直前2つの項の和になるという規則性があります。

「8」であれば直前2つの項は「3」と「5」であり、これらの和は「8」となります。

また「n+1番目」÷「n番目」の計算式は「0.618」に収束し、フィボナッチにおいてこの「0.618」という比率は重要な数字となりますので、覚えておきましょう。

「フィボナッチ比率」は黄金比である

「ミロのヴィーナス」・「モナリザの絵画」や「ピラミッド」などに代表されるように、我々人間が心理的に整っている・美しいと感じる比率として有名なのが「黄金比」です。

これは黄金比とは近似値が「1:0.618」であることから、フィボナッチ数列の比率「0.618」が現れる点に起因しています。

また「フィボナッチ比率」で主要な比率は次のとおりです。

○ 23.6%:フィボナッチ数列「n」を「n+3」で割った数字

○ 38.2%:フィボナッチ数列「n」を「n+2」で割った数字

○ 50.0%

○ 61.8%:フィボナッチ数列「n」を「n+1」で割った数字

○ 76.4%

○ 100%

「フィボナッチ比率」の様々な手法

人間の心理面において現れる特殊な比率であり、株や為替でもこの「フィボナッチ比率」は現れます。

その比率を用いてFX取引を分析する手法が次のとおりです。

・「フィボナッチ・アーク」

・「フィボナッチ・ファン」

・「フィボナッチ・タイムゾーン」

・「フィボナッチ・エキスパンション」

この中でも、おすすめなのが「フィボナッチ・リトレースメント」です。

理由は、最も多くのトレーダーに利用されているからです。

そのため、フィボナッチ・リトレースメントのサポートラインやレジスタンスラインは、節目となり機能することが多いです。

2.「フィボナッチ」の使い方は?

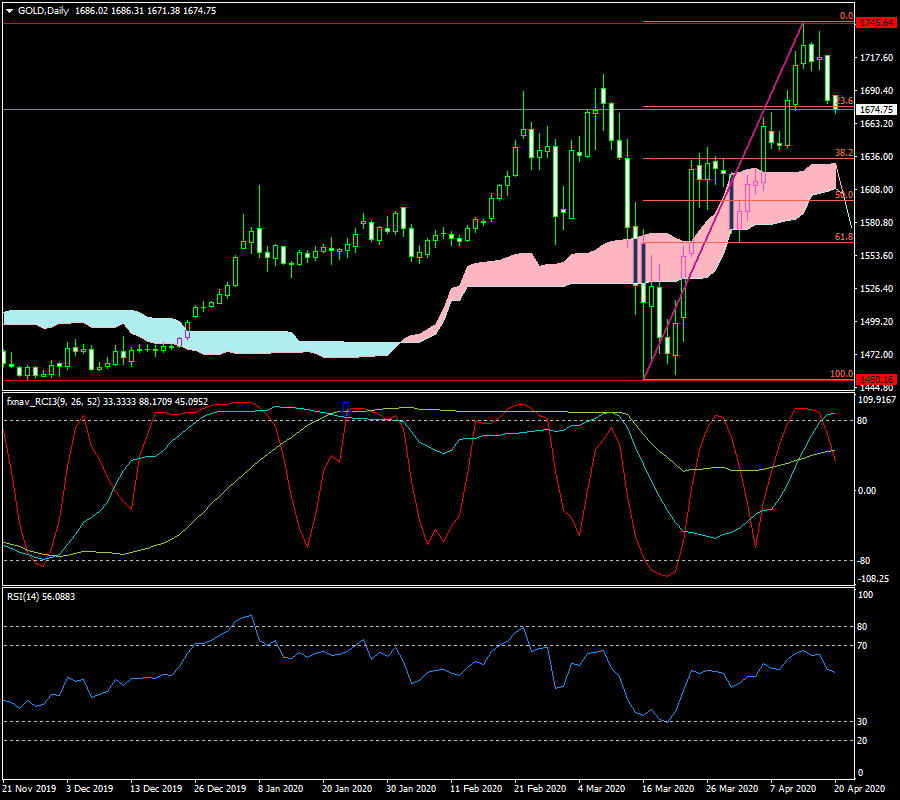

さてここからは、いよいよFXでの「フィボナッチ」の使い方について、実際のチャートを確認しながら説明いたします。

フィボナッチの引き方、7つの比率に注目する

ドル円の日足チャートを確認しましょう。(※2020/04/20時点)

「フィボナッチ」の引き方は基本的に直近の高値、安値を引くと精度が高くなります。

上記チャートでは直近の高値である「A」地点から直近の安値である「B」地点を結んだものになります。

AからBを結ぶとフィボナッチ比率がチャート上に表示されます。ここではA(100%)からB(0%)の値幅に対して、「23.6%、38.2%、50.0%、61.8%、76.4%」の価格に水平ラインが引かれます。

これら5つの比率と0%と100%の比率を加えた7つの比率が非常に重要となってきますので、必ず覚えておきましょう。

このように、フィボナッチは、ある高値と安値を結ぶように引きます。とてもシンプルです。このシンプルな点も、多くのトレーダーに利用される理由です。

フィボナッチ比率はサポートやレジスタンスラインとなりやすい

さてここでもう一度チャートを確認しましょう。

FXに限らずですが、相場では「半値戻し」や「3分の1戻し」と言った言葉を耳にするかと思います。

フィボナッチ比率を見ていれば、その意味も認識できます。

例えば上記チャートでは、AからBでフィボナッチを引いたわけですが、ちょうどCの地点がフィボナッチ比率でいう「50.0%」であり、いわゆる「半値戻し」に当たります。

要するにA(高値)からB(安値)を結んだちょうど中間地点がCとなるわけです。

AからBにかけて下落をしており、ちょうど50.0%まで戻したC地点がレジスタンスラインとなっている例となります。

チャートでもこの「50.0%」ラインがレジスタンスラインとなり、そのまま下落していることが確認できます。

偶然だと思うかもしれませんが、C地点から更に下落をしていく中で、直近安値と同じB地点で下落が止まっており、フィボナッチ比率が機能する場面は多いです。

フィボナッチ比率も絶対ではない

ここまでで、フィボナッチの使い方を学びました。

フィボナッチ比率がFXをトレードする上で、有用なテクニカル分析であることはお分かり頂けたと思いますが、肝に銘じてほしいのは、フィボナッチ比率も絶対ではないということです。

フィボナッチ比率で必ずサポートラインやレジスタンスラインで機能するわけではありません。

フィボナッチではトレンドの強弱を測れないというデメリットがあります。

そのため強いトレンドが発生した時などや思いもよらないファンダメンタルズ的要素が発生した場合などはフィボナッチ比率も機能しない場面があります。

そのためフィボナッチに対して過信はせずに、他のテクニカル分析と組み合わせることでFX取引において、優位に立てるように立ち回りましょう。

組み合わせのおすすめとしては「移動平均線」や「RCI」などがあります。

RCIについては別の記事で紹介しているので、是非そちらも参考にしてみてください。

3.FXで「フィボナッチ」を活用して勝つには?

さて、ここまでで「フィボナッチ」とは何か、そして「フィボナッチ」基本的な使い方をお伝えしました。

最後にフィボナッチを活用してFXで勝つための使い方を解説します。

他のテクニカル分析(RCI)との組み合わせる

上記チャートを確認したところ、以下のことが少なくとも読み取れます。

さぁ、皆さんならここで買いエントリーで入るでしょうか?

私は買いません、理由としては確かにフィボナッチ比率の23.6%に到達しており、サポートラインとして買いエントリーするのも一つの手ではあります。

ただし価格チャートの下にある、RCIを見ると短期線が中期線・長期線をデッドクロスしています。

これは一つの売りシグナルと捉えることができるので、ここではエントリーを見送ります。

ではどうするかですが、2つのシナリオが考えられます。

まず1つ目のシナリオとしては、この23.6%ラインが明確に割れたのを確認して「売りエントリー」を行います。

利益目標は次のフィボナッチ比率である「38.2%ライン」に設定します。

過去の経験上、ラインを明確に割れた場合は次のフィボナッチ比率のラインを目指すことが多いです。

2つ目のシナリオとしては、あくまで上昇トレンドということで買いエントリーで入る場合は、フィボナッチ比率の「38.2%ライン」まで待ちます。

先述した通り、RCIがデッドクロスで売りシグナルを出しているため、「23.6%ライン」では買えません。

「38.2%ライン」に到達した際に「RCI」を確認し、ゴールデンクロスなどの買いシグナルが出ていることを確認してから買いエントリーで入るとより精度が高い取引を実践できます。

テクニカル分析は基本的に2つ以上の組み合わせが有効だと筆者は考えます。もちろん3つや4つやそれ以上でも構いません。

複数のテクニカル分析から精査することで制度の高いエントリー根拠となるわけで、仮に損失となったとしてもその後の反省点に活かしやすいという利点もあります。

いずれにせよ、筆者のように2つのテクニカル分析を使っている場合は、それぞれで同じ買いシグナルが出ていることを確認してから買いエントリーを行うようにすると勝率は間違いなく高くなるでしょう。(売りの場合も同じ)

「フィボナッチ」+αのテクニカル分析と組み合わせることで、勝ち組トレーダーを目指しましょう。

まとめ

最後にこの記事のまとめを記載しておきます。

・「フィボナッチ・リトレースメント」が多くのトレーダーが利用しており、相場を確認する際におすすめ

・「フィボナッチ」を使用する際は高値から安値にかけて引く

・「フィボナッチ比率」はサポート・レジスタンスラインとして機能する

・逆張りでもラインブレイク後の順張りでも使える

・「フィボナッチ」を過信しない、絶対はない

・他のテクニカル分析と組み合わせことで精度が高まる

コメント